Китай захватывает российский автомобильный рынок: на него приходится уже больше половины продаж легковых автомобилей, и рост импорта продолжается — он увеличился на треть с начала года. Всего китайские концерны рассчитывают продать в России в 10 раз больше авто, чем в 2021 году. При этом инвестировать в заводы и возрождать российское автомобилестроение они не торопятся, ограничиваясь крупноузловой сборкой. В итоге зависимость российского автопрома от КНР усугубляется, а автомобили вопреки логике только дорожают. Это не то, на что рассчитывало правительство, и теперь оно пытается всё исправить жестким регулированием. Но даже принудительные меры вряд ли заставят компании из Китая всерьез инвестировать в страну — лидера по количеству санкций.

Содержание

Довоенные успехи и рекорд 2012 года

Китай быстро захватывает рынок без обязательств, а для россиян авто доступнее не стали

Дружба с оглядкой на санкции

Чем отвечают в Кремле

Решение западных автоконцернов уйти из России после начала полномасштабной войны в Украине стало сюрпризом для российских властей. Правительство перешло к конфронтации с иностранным бизнесом, а для отечественного автопрома был разработан путь спасения — из трех шагов. На первом этапе было решено выкупить иностранные активы, они отошли государственным структурам либо российским компаниям практически за бесценок. На втором — найти партнеров в «дружественном» Китае, которые помогут возобновить производство уже на базе своих марок в обмен на широкие возможности для китайского бизнеса на российском рынке. На третьем — перейти на полный цикл производства автомобилей с глубокой локализацией ключевых компонентов и замещением китайского импорта на российское производство.

Всё это должно было привести к «технологическому суверенитету» и увеличить долю российских автомобилей с 40% в 2022 году до 83% в 2035 году. Спустя два года стало очевидно, что перезапустить и стабилизировать работу отрасли получилось, но только ценой тотальной китаизации. Это обрекает автопром на медленную и всестороннюю деградацию.

Довоенные успехи и рекорд 2012 года

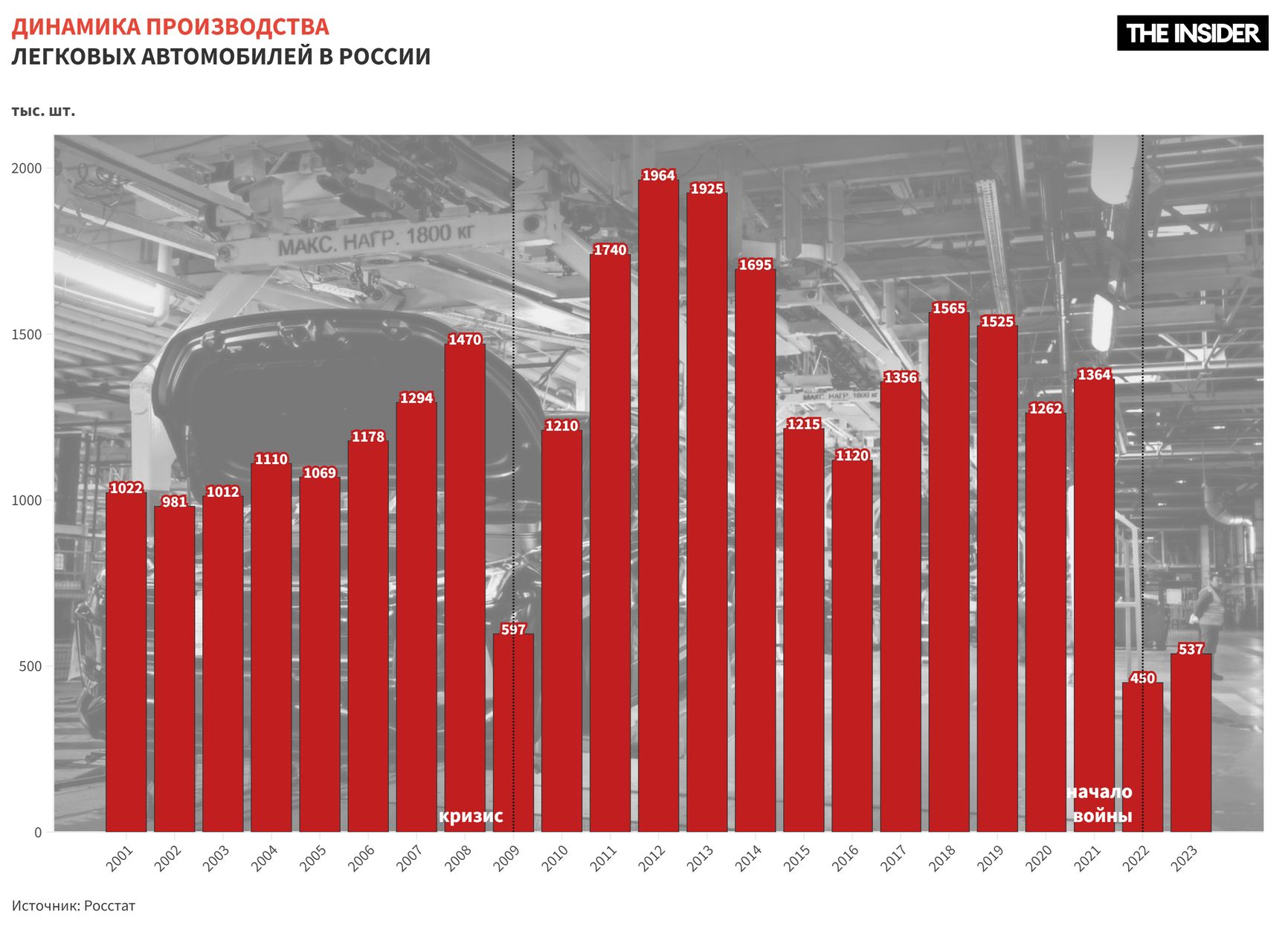

На протяжении двух десятилетий до февраля 2022 года автопром в России развивался по типичному для индустриальных государств сценарию. Российское правительство выставляло требования по локализации и выделяло миллиарды рублей на субсидии для покупки местных автомобилей, компенсируя низкую процентную ставку по автокредитам и лизингу. Господдержка давалась в первую очередь крупнейшим российским предприятиям, но была доступна и многим западным концернам — таможенные льготы на ввоз компонентов для участников «промышленной сборки», денежные компенсации части затрат на развитие бизнеса. В результате в 2010-е годы доля импортируемых автомобилей на российском рынке снизилась вчетверо, выросло собственное производство, появились заводы мирового уровня и крупные промышленные кластеры.

В 2012 году российский авторынок достиг рекордного размера, превысив 2,92 млн проданных автомобилей. Тогда производители были уверены, что это долгосрочный и устойчивый рост.

Но рекорд не был побит, на авторынке начался затяжной спад, усугубившийся крымскими санкциями, пандемией и войной.

Тем не менее на производстве снижение продаж напрямую не сказалось. Концерны продолжали работать и вкладывать деньги. Практически все они взяли на себя новые обязательства, заключив с правительством России десятилетние специальные инвестиционные контракты (СПИК). Всего в автопроме было подписано 14 СПИК, в том числе пять довольно крупных.

Но до войны компании успели выполнить только часть обязательств. Так, Daimler открыл автомобильный завод полного цикла в Московской области и совместно с «КАМАЗом» запустил производство кабин для грузовиков в Набережных Челнах. Mazda локализовала производство двигателей во Владивостоке.

Ничего похожего тогда не было сделано в России китайскими автопроизводителями, за исключением концерна Great Wall (бренд Haval), который построил автозавод в Тульской области и в 2020 году подписал СПИК по локализации ключевых автокомпонентов.

Китай быстро захватывает рынок без обязательств, а для россиян авто доступнее не стали

Уход западных концернов после февраля 2022 года остановил заводы, а санкции вызвали трудности с поставками комплектующих. Последовал крупнейший за всю постсоветскую историю спад автопрома.

Локализация в автопроме с 2019 года оценивается баллами за каждую проведенную в России операцию — изготовление деталей, проведение исследований, сборка и пр. В 2024 году легковому авто нужно набрать 3200 баллов, чтобы считаться вполне локализованным.

В тот год в России произвели всего 450 тысяч легковых автомобилей — обвал почти на 70% в сравнении с предыдущим годом. Продажи новых легковых автомобилей рухнули почти на 60%.

Локализация в автопроме с 2019 года оценивается баллами за каждую проведенную в России операцию — изготовление деталей, проведение исследований, сборка и пр. В 2024 году легковому авто нужно набрать 3200 баллов, чтобы считаться вполне локализованным.

На место западных компаний начали активно звать китайские. Они стали партнерами новых российских собственников, получив доступ к производственным площадкам, дилерским центрам и другим активам.

За два года стало ясно, что у китайцев имеются свои виды на российский рынок, которые расходятся с задачами российского правительства.

Во-первых, массовый экспорт своих автомобилей и быстрый захват российского рынка. Результаты ощутимы:

- Произошел стремительный рост доли китайских машин в продажах с 9% в 2021 году до 61% в 2023 году. В первом полугодии 2024 года китайские легковушки занимали 59% в массовом сегменте и 80% в премиальном сегменте по количеству проданных единиц. Китай лидирует и в доле выручки от продажи: на китайские марки в 2023 году пришлось более 80%, при этом два китайских концерна (Chery и Haval) обогнали по этому показателю «АвтоВАЗ». В топ-10 компаний по объемам продаж вошли шесть китайских марок, тогда как в 2021 году в этом списке не была представлена ни одна компания из Китая. Российские дилеры жалуются на такой массовый ввоз «китайцев»: рынок в нынешнем состоянии столько не переварит.

Локализация в автопроме с 2019 года оценивается баллами за каждую проведенную в России операцию — изготовление деталей, проведение исследований, сборка и пр. В 2024 году легковому авто нужно набрать 3200 баллов, чтобы считаться вполне локализованным.

Chery и Haval обогнали «АвтоВАЗ» по выручке в России

- Высокая прибыль. Семь основных китайских автоконцернов по итогам 2022 года получили рекордные 79 млрд рублей прибыли, что сопоставимо с суммарной прибылью «немцев» и «корейцев» за 2021 год. Высокие темпы продаж китайских машин в 2023 году позволили им заработать более 63 млрд рублей суммарной прибыли.

- Рекорд по экспорту. Благодаря российскому рынку Китай стал крупнейшим экспортером автомобилей в мире и впервые обошел США по числу проданных машин. В 2024 году китайцы намерены продать россиянам почти 1,2 млн автомобилей, при оптимистичных прогнозах объемов рынка по итогам года — 1,4 млн автомобилей. За полгода продано около 430 тысяч автомобилей при общих объемах продаж на российском рынке — 713 тысяч машин.

Локализация в автопроме с 2019 года оценивается баллами за каждую проведенную в России операцию — изготовление деталей, проведение исследований, сборка и пр. В 2024 году легковому авто нужно набрать 3200 баллов, чтобы считаться вполне локализованным.

Благодаря российскому рынку Китай обошел США и стал крупнейшим экспортером автомобилей в мире

Во-вторых, развитие бизнеса в России идет при минимальных инвестициях. Китайские автоконцерны выступают в роли партнеров, но помогают перезапустить производство лишь на основе простой технологии крупноузловой сборки своих машин и под другой маркой. В результате:

- На бывшем автозаводе Renault в Москве наладили сборку китайских машин JAC под маркой «Москвич» и планировали произвести более 50 тысяч автомобилей в 2023 году и более 100 тысяч автомобилей в 2024 году. Фактически же на заводе выпустили лишь 31 тысячу автомобилей в прошлом году и сократили план производства на текущий год на 70% (до 27 тысяч машин), а цены на них установили вдвое выше китайского оригинала. Впоследствии по итогам 2023 года «Москвич» отчитался о чистом убытке в размере 8,6 млрд рублей и возросшем до 42,6 млрд рублей совокупном долге.

- На бывшем автозаводе Nissan в Санкт-Петербурге, перешедшем во владение «АвтоВАЗа», сначала запустили сборку модели Lada X-Cross 5, главным отличием которой от автомобиля китайской компании FAW (модели Bestune T77) являлся логотип. Однако после внесения «АвтоВАЗа» в американский список санкций FAW приостановил партнерство и свернул сборку этой модели. Позже завод передали в государственную собственность. Сейчас предпринята новая попытка организовать сборку, но уже в партнерстве с китайским концерном Chery и под другой маркой — Xcite.

- На бывшем автозаводе Volkswagen в Калуге, который находился в простое более двух лет, летом 2024 года возобновили производство автомобилей. Однако официальной информации об индустриальном партнере нового собственника, выпускаемых моделях и уровне их локализации, планируемых объемах производства и параметрах проекта до сих пор нет. В отрасли на уровне слухов обсуждают сборку на заводе тестовых партий китайских кроссоверов Chery Tiggo 7 Pro Max, а также потенциальное партнерство с китайским GAC Motor.

- На мощностях «Группы ГАЗ» в Нижнем Новгороде, где до войны производились автомобили Skoda, готовятся к запуску сборки машин Volga, прототипами которых стали автомобили китайского автоконцерна Changan. Линейка недавно была представлена российскому премьер-министру, который был удивлен, что «даже руль у них китайский».

На других заводах бывших западных автоконцернов схожая картина. Китайские автоконцерны не становятся собственниками этих активов, не заключают СПИК и не берут на себя инвестиционные обязательства перед российским правительством.

Китай открыл для себя емкий рынок сбыта машинокомплектов (произведенных в Китае и готовых для сборки автомобиля комплектующих в виде крупных агрегатов, узлов и деталей) под обещания помочь с их локализацией, реализовать которые никто не торопится. Как следствие, производство автомобилей в стране восстанавливается, но во многом за счет собранных, а не локализованных автомобилей, с низким уровнем добавленной стоимости и туманными перспективами.

Локализация в автопроме с 2019 года оценивается баллами за каждую проведенную в России операцию — изготовление деталей, проведение исследований, сборка и пр. В 2024 году легковому авто нужно набрать 3200 баллов, чтобы считаться вполне локализованным.

Производство автомобилей в России восстанавливается за счет собранных, а не локализованных автомобилей

Такое восстановление — одно из проявлений «роста без улучшения», не сказывающегося на реальном благосостоянии россиян. Для населения автомобили доступнее не стали. Средняя цена нового автомобиля превысила 3 млн рублей в 2024 году, а за всё время войны новые и подержанные автомобили подорожали в 1,5 раза.

Дружба с оглядкой на санкции

Китайский бизнес ведет себя очень осторожно, внимательно присматриваясь к рискам попадания под санкции. Они стали существенно выше после того, как практически все крупные российские автопроизводители («АвтоВАЗ», «Москвич», «Соллерс», «КАМАЗ», «Группа ГАЗ») попали в список самого жесткого типа американских санкций (SDN list). Сотрудничающие с ними компании из третьих стран могут попасть под вторичные санкции, которые уже работают.

Индустриальные стратегии китайского бизнеса в России бывают трех типов:

- Участие в проектах локализации производства и выход из них при возникновении санкционных рисков. Этой стратегии придерживается, например, уже упомянутая FAW или моторостроительная корпорация Weichai, которая прекратила поставки газовых двигателей на камазовские заводы в Набережных Челнах и Нефтекамске после внесения «КАМАЗа» в список SDN.

- Участие в проектах локализации производства в партнерстве лишь с лицами, не внесенными в санкционные списки. Так себя ведет Chery, которая выступает партнером не попавших под санкции новых собственников заводов Hyundai в Санкт-Петербурге, Volkswagen в Калуге и Daimler в Московской области, или ряд китайских брендов (Kaiyi, BAIC, SWM, Dongfeng и др.), осуществляющих сборку своих автомобилей на мощностях неподсанкционного «Автотора» в Калининграде. Это удобно: при включении партнера в санкционные списки китайская сторона может приостановить поставки машинокомплектов для сборки, как и партнерские отношения в целом, без каких-либо существенных потерь для себя.

- Участие в проектах локализации с принятием на себя санкционных рисков. Ее придерживается компания JAC, выступающая партнером сразу трех российских автопроизводителей, попавших в список SDN: «Москвича», «КАМАЗа» и «Соллерса», и компания Haval, которая ведет переговоры с подсанкционным «АвтоВАЗом» о поставке двигателей для автомобилей Lada. Но в зависимости от серьезности настроя Минфина США вводить вторичные санкции решимость этих автоконцернов может поубавиться.

К этому добавляются трудности с платежами за поставку машин, комплектующих и запчастей, что переводит Россию в категорию важного рынка сбыта, но не объекта для инвестирования и долгосрочного развития бизнеса. Ведь китайцам есть что терять на глобальных рынках: Chery, например, ежегодно продает за пределами Китая около 500 тысяч автомобилей (в 2023 году экспорт компании достиг 937 тысяч), FAW — не менее 400 тысяч, Dongfeng — около 250 тысяч.

Китайские производители глубоко интегрированы в глобальные цепочки поставок, обеспечиваемые финансовыми транзакциями на миллиарды долларов, проведение которых может стать невозможным в случае попадания этих компаний под вторичные санкции.

Чем отвечают в Кремле

Китайская экспансия приняла настолько масштабный характер, что в Кремле готовы на радикальные меры, чтобы защитить рынок. Например, правительство готовится к беспрецедентному по размерам ежегодному индексированию утилизационного сбора, уплачиваемого в России с каждого автомобиля, но частично или полностью компенсируемого для машин местного производства (уровень компенсации зависит от уровня их локализации). Согласно проекту документа, на некоторые модели к 2030 году этот сбор вырастет до 6,3 млн рублей. Эта фактически заградительная пошлина будет подталкивать китайский бизнес к развитию производства в России, рассчитывает правительство.

Подобные надежды были бы не напрасными, если бы Россия не участвовала в войне, не являлась мировым лидером по количеству наложенных санкций и не имела дело с одним большим игроком, торговая зависимость от которого достигла опасных размеров.

А поскольку эти условия еще долго будут оставаться в силе, властям стоит готовиться к привыканию российского автопрома к простым сборочным операциям, доминированию ввезенных китайских машин на рынке, инвестиционному голоду заводов и растущим ценам на автомобили.

Локализация в автопроме с 2019 года оценивается баллами за каждую проведенную в России операцию — изготовление деталей, проведение исследований, сборка и пр. В 2024 году легковому авто нужно набрать 3200 баллов, чтобы считаться вполне локализованным.