Доходы бюджета России от нефти и газа, несмотря на санкции, в январе–августе оказались на 56% выше, чем в те же месяцы прошлого года. Теневой танкерный флот позволяет торговать, игнорируя ценовой потолок, и у Кремля по-прежнему достаточно денег для продолжения войны. На руку властям и высокая цена нефти из-за сокращения добычи ОПЕК+. По мнению экспертов, возможность лишить российский бюджет сверхдоходов все же есть: для этого надо не только усилить санкционный контроль за соблюдением нефтяного потолка, но и снизить сам потолок. Среди других обсуждаемых мер — запрет теневого флота по экологическим основаниям и санкционные ограничения для западных нефтесервисных компаний, до сих пор работающих в России.

Содержание

Какие санкции на нефть уже есть

Почему санкции не сработали так, как ожидалось

Пять шагов, которые могли бы сделать санкции эффективными

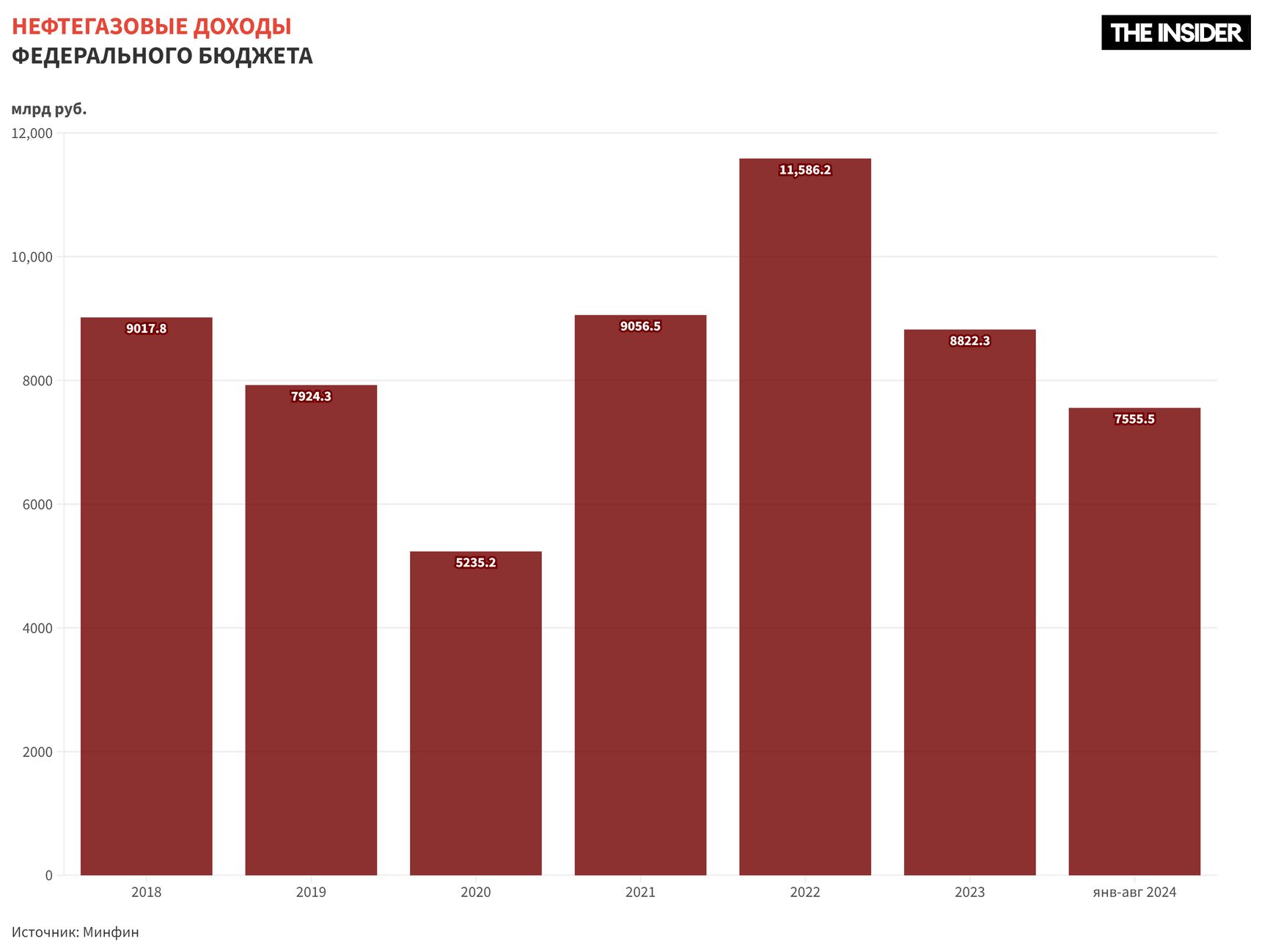

Поступления от нефти и газа в федеральный бюджет только за восемь месяцев 2024 года составили 7,5 трлн рублей, сообщил Минфин. Это в полтора раза больше, чем год назад, и почти на уровне рекордного 2022 года (тогда к этому времени собрали 7,8 трлн рублей). Собрано уже 69% от запланированных на год нефтяных доходов. И хотя государству даже таких поступлений не хватает на все расходы, которые растут из-за войны, это все же не тот результат, на который рассчитывали западные политики, вводя санкции на нефть.

Вопрос, что еще нужно сделать, чтобы у России перестало хватать денег на войну, вызывает серьезные споры экономистов. Обсуждаются принципиально разные решения: от радикального ужесточения санкций (закрытие Датских проливов для танкеров, везущих нефть в обход санкций, поможет сократить нефтяные доходы, считает Владимир Милов) до, наоборот, полной отмены идеи ценового потолка (если снять все санкции и закупать нефть в тех же объемах, то цена снова станет низкой и Россия останется если не совсем без денег, то хотя бы без премии, считает Владислав Иноземцев).

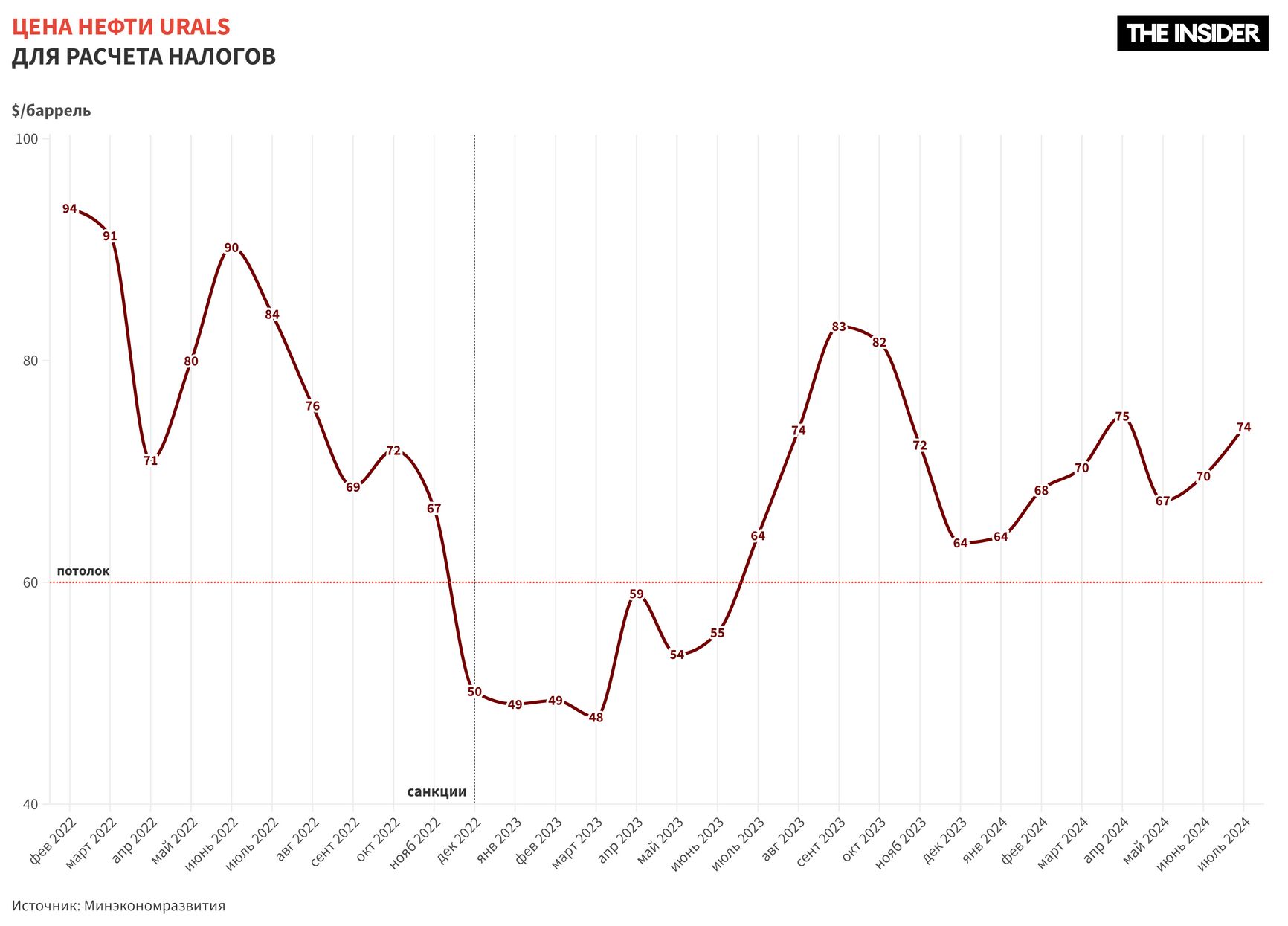

Пока в бюджете заложена цена нефти $65 за баррель Urals. При $60 за баррель казна уже не получает сверхприбыли и не пополняет Фонд национального благосостояния (ФНБ). Если цена падает ниже, то фонд расходуется более интенсивно. Сейчас в фонде 12,2 трлн рублей (это примерно $133 млрд, или 6,4% ВВП России), из которых быстро потратить можно 4,8 трлн рублей. В первую очередь, закончится ликвидная часть, затем можно будет продавать доли государства в проектах (то есть выводить деньги из неликвидной части). По прогнозам аналитиков, если все останется как есть, то запасов хватит еще как минимум на два года. Тем более что пока средняя цена на нефть Urals держится на уровне $69,8 за баррель, а добыча ее снижается незначительно.

Какие санкции на нефть уже есть

Основные санкции против российского нефтяного сектора — это введенное странами ЕС (есть исключения), США, Канадой и Великобританией эмбарго на покупку нефти и нефтепродуктов, доставляемых по морю, а также так называемый нефтяной ценовой потолок. Россия в ответ запретила своим компаниям поставлять нефть и топливо странам и фирмам, применяющим этот потолок.

Комбинация эмбарго и потолка — хитрый механизм, который, как рассчитывал Запад, с одной стороны, оставит российскую нефть на мировом рынке, иначе бы возник дефицит и резкий рост цен, а с другой — сократит доходы российского бюджета. Для нефти ограничения действуют с 5 декабря 2022 года, для бензина, дизеля, мазута и прочих нефтепродуктов — с 5 февраля 2023 года.

«Ограничение цен на нефть поможет сократить доходы России», — комментировала с трудом достигнутое соглашение по этим санкциям глава Еврокомиссии Урсула фон дер Ляйен. Но именно бюджетные нефтегазовые доходы в 2024 году должны вернуться почти к досанкционному уровню 2022 года.

Так называемая «коалиция ценового потолка»: страны ЕС и G7 (Великобритания, Германия, Италия, Канада, Франция, Япония и США), позже к ним присоединилась Австралия.

Потолок цен на нефть — это запрет компаниям из стран G7, ЕС и Австралии, обслуживающим морские перевозки (это брокеры, судовладельцы и страховщики) иметь дело с российской нефтью, проданной дороже $60 за баррель.

Есть и потолок для нефтепродуктов: $100 за баррель для дизтоплива, бензина и керосина и $45 для мазута.

Все это должно было сократить доходы российского бюджета без снижения предложения на мировом рынке. Последнее было особенно важно, иначе цены резко подскочили бы.

Ведь на Россию приходится 10% мирового рынка нефти и нефтепродуктов.

МЭА ожидало снижения до 9,6 млн баррелей в сутки в 2023 году. На деле добыча составила 10,9 млн б/с. Прогноз на 2024 год — 10,7 млн б/с.

Дефицит составляет уже почти 1 трлн рублей, или 0,5% ВВП, а под конец года ожидается вдвое больше.

Механизм, который должен выровнять для НПЗ доходность продаж на внутренний и на внешние рынки. При высоких мировых ценах бюджет доплачивает нефтяникам, а при низких, наоборот, нефтяники скидываются в бюджет.

Второй крупнейший нефтепереработчик Индии на 49,13% принадлежит «Роснефти».

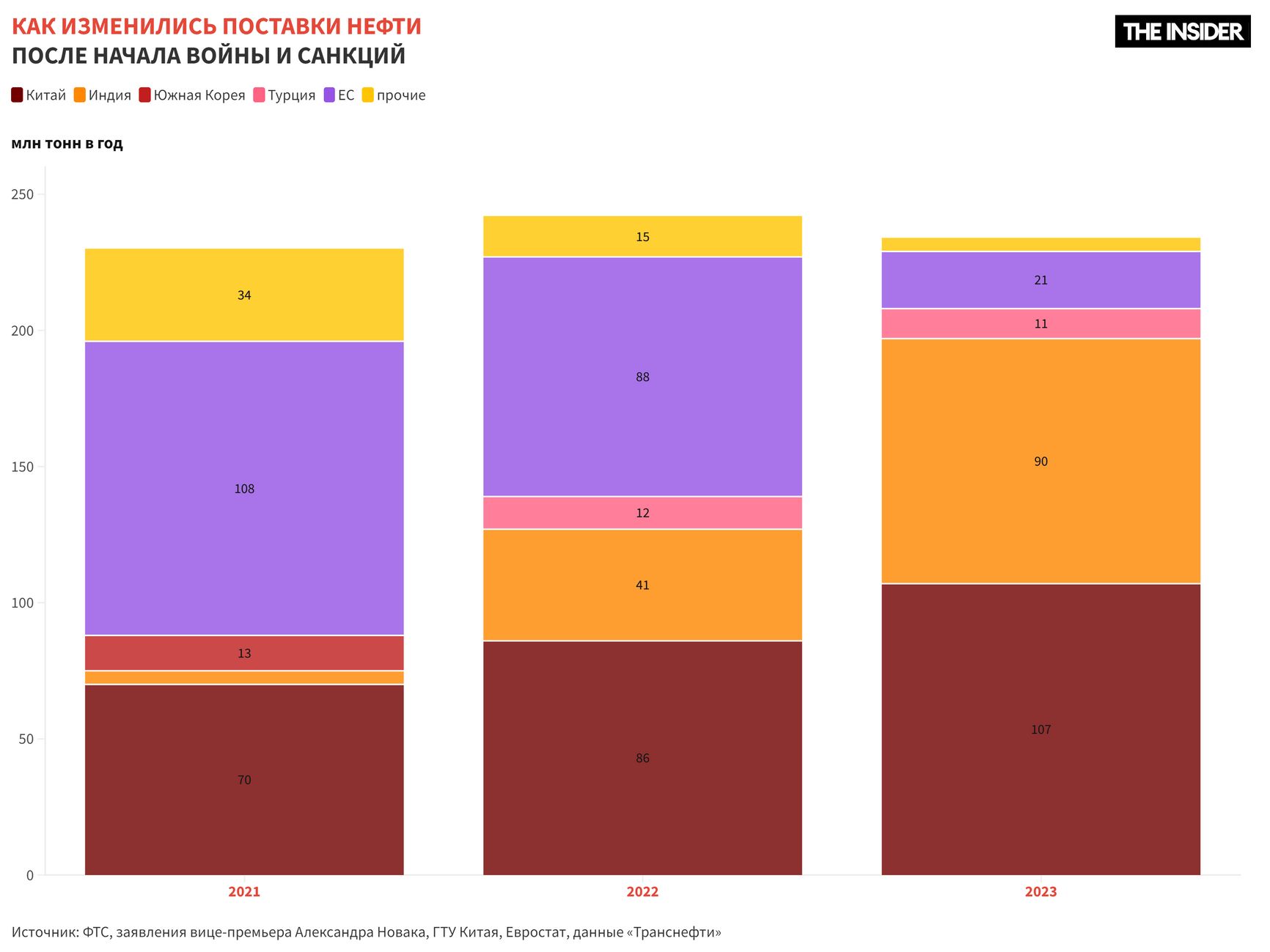

Не угадало и Международное энергетическое агентство (МЭА), прогнозировавшее резкое сокращение добычи нефти в России. Агентство не рассчитало, что Китай, Индия и Турция резко нарастят импорт российской нефти. По изначальным подсчетам МЭА, остальным странам, которые не ввели санкции, нужно было утроить импорт российской нефти, чтобы компенсировать потери для России. «Мы не думаем, что это осуществимо», — писало агентство в ноябре 2022 года. Но именно Китай и Индия выкупили практически всю нефть, от которой отказалась Европа. Китай увеличил импорт нефти на четверть, Индия — в 2,6 раза. Турция меньше помогла с нефтью, но обеспечила десятую часть экспортного рынка нефтепродуктам, нарастив их ввоз в 2,5 раза. Во всех этих странах Россия стала крупнейшим поставщиком сырья. В целом за 2023 год она экспортировала почти 234,3 млн тонн нефти, что незначительно — на 3,3% — меньше, чем в досанкционном 2022 году.

Так называемая «коалиция ценового потолка»: страны ЕС и G7 (Великобритания, Германия, Италия, Канада, Франция, Япония и США), позже к ним присоединилась Австралия.

Потолок цен на нефть — это запрет компаниям из стран G7, ЕС и Австралии, обслуживающим морские перевозки (это брокеры, судовладельцы и страховщики) иметь дело с российской нефтью, проданной дороже $60 за баррель.

Есть и потолок для нефтепродуктов: $100 за баррель для дизтоплива, бензина и керосина и $45 для мазута.

Все это должно было сократить доходы российского бюджета без снижения предложения на мировом рынке. Последнее было особенно важно, иначе цены резко подскочили бы.

Ведь на Россию приходится 10% мирового рынка нефти и нефтепродуктов.

МЭА ожидало снижения до 9,6 млн баррелей в сутки в 2023 году. На деле добыча составила 10,9 млн б/с. Прогноз на 2024 год — 10,7 млн б/с.

Дефицит составляет уже почти 1 трлн рублей, или 0,5% ВВП, а под конец года ожидается вдвое больше.

Механизм, который должен выровнять для НПЗ доходность продаж на внутренний и на внешние рынки. При высоких мировых ценах бюджет доплачивает нефтяникам, а при низких, наоборот, нефтяники скидываются в бюджет.

Второй крупнейший нефтепереработчик Индии на 49,13% принадлежит «Роснефти».

МЭА не рассчитало, что Китай, Индия и Турция резко нарастят импорт российской нефти

ЕС, впрочем, и сам продолжает покупать российскую нефть. Исключения из санкций были сделаны для Болгарии: в 2023 году она купила 5,5 млн тонн, привезенных морем. Кроме того, под санкции вообще не попала трубопроводная нефть — ее получают Венгрия, Чехия (здесь импорт российской нефти ставит рекорды), Словакия, Польша, Нидерланды и Австрия. Поставки в ЕС сократились в 4 раза в 2023 году, если смотреть по объемам (до 21,3 млн тонн) и более чем в 6 раз по цене (9 млрд евро).

Так называемая «коалиция ценового потолка»: страны ЕС и G7 (Великобритания, Германия, Италия, Канада, Франция, Япония и США), позже к ним присоединилась Австралия.

Потолок цен на нефть — это запрет компаниям из стран G7, ЕС и Австралии, обслуживающим морские перевозки (это брокеры, судовладельцы и страховщики) иметь дело с российской нефтью, проданной дороже $60 за баррель.

Есть и потолок для нефтепродуктов: $100 за баррель для дизтоплива, бензина и керосина и $45 для мазута.

Все это должно было сократить доходы российского бюджета без снижения предложения на мировом рынке. Последнее было особенно важно, иначе цены резко подскочили бы.

Ведь на Россию приходится 10% мирового рынка нефти и нефтепродуктов.

МЭА ожидало снижения до 9,6 млн баррелей в сутки в 2023 году. На деле добыча составила 10,9 млн б/с. Прогноз на 2024 год — 10,7 млн б/с.

Дефицит составляет уже почти 1 трлн рублей, или 0,5% ВВП, а под конец года ожидается вдвое больше.

Механизм, который должен выровнять для НПЗ доходность продаж на внутренний и на внешние рынки. При высоких мировых ценах бюджет доплачивает нефтяникам, а при низких, наоборот, нефтяники скидываются в бюджет.

Второй крупнейший нефтепереработчик Индии на 49,13% принадлежит «Роснефти».

Если до войны из экспортированных 230 млн тонн нефти примерно 60% шло в западном направлении и 40% — в восточном, то «сейчас у нас осталось 15% в западном направлении, а в восточном — 85%», объяснял вице-премьер Александр Новак. На этом ситуация, по его словам, «в принципе стабилизировалась».

Этот разворот на Восток дался не бесплатно российским компаниям. Чтобы не потерять в объемах поставок, им пришлось уступить в цене, продавая нефть со скидкой. Из-за этого только при поставках в Китай компании недосчитались $5,3 млрд в 2022 году и $3,7 млрд — в январе–сентябре 2023 года, по данным Института Гайдара. С тех пор дисконт постепенно снижается, как утверждает Новак.

Дополнительно ухудшить состояние российской нефтедобывающей отрасли, а значит снизить добычу и переработку, должны ограничения на поставку оборудования. Их ввели США и ЕС. Проблема стала особенно острой после участившихся атак на НПЗ, практически все оборудование которых иностранное и находится под санкциями. Однако производители рассчитывают, что его удастся заменить азиатскими аналогами. До тех пор пока Росстат не засекретил данные о производстве нефтепродуктов, статистика показывала лишь небольшое снижение переработки после атак, косвенно подтверждая заявления компаний о том, что повреждения незначительны и заводы быстро возвращаются к работе.

Почему санкции не сработали так, как ожидалось

Теневой флот

Не терять доходы России помогает теневой флот, то есть российские суда, купленные «Совкомфлотом», или танкеры других юрисдикций, которые не присоединились к ценовым ограничениям. Они не используют страховку и финансирование западных стран и формально ничего не нарушают, перевозя российскую нефть. Они пользуются услугами российских компаний, а также новых, специально созданных для этого судоходных, торговых и страховых компаний в Индии, ОАЭ и Гонконге.

Примерно 74% российского экспорта нефти идут по морю, и именно они попали под ограничения. На теневые суда в прошлом году приходилось до 45% от экспортируемых из страны по морю нефти и нефтепродуктов, флот насчитывал порядка 1000 танкеров. Таким образом, в 2023 году они обеспечили больше трети нефтяного экспорта.

Учитывая более жесткие ограничения со стороны ЕС, введенные в конце 2023 года в 12-м пакете санкций, и активность США по введению вторичных санкций в отношении компаний, работавших с этими танкерами, доля теневых перевозок в 2024 году может оказаться меньше. Однако незначительно: на место кораблей, попавших под санкции, приходят новые. Мировой теневой флот существует уже десятилетия, им пользуются Иран, Ирак и Венесуэла.

Протекающий потолок

Если на «серый» флот приходится меньше половины морских перевозок, то больше половины перевезли вполне официально, что называется, «в белую». Формально эти танкеры соблюдали ценовой потолок. Что вряд ли могло быть правдой, если смотреть на среднюю цену российской нефти.

Это означает, что страны, которые ввели ограничения, не могут добиться от своих компаний соблюдения санкций. Отчасти это объясняется тем, что рынок нефти непрозрачен и запутан. Цену, которая на самом деле стоит в контракте, знают только продавец и покупатель. Она может не совпадать с той, которая обозначена в таможенной декларации или в документах у перевозчика. Особенно если, например, «Роснефть» продает ее своему же предприятию Nayara Energy. Перевозчики и страховщики жалуются, что у них почти нет способов проверить, сколько на самом деле стоит нефть, которую они везут, а также нет четких инструкций на тот случай, если они подозревают, что отправитель ведет нечестную игру. В британских документах для компаний, имеющих дело с российской нефтью, написано, что они должны попросить у продавца бумаги, подтверждающие цену нефти, а если официальных документов нет, то надо получить что-то вроде расписки в том, что никто не нарушает санкции.

Проблема еще и в том, что наказание за нарушение ценовых ограничений довольно мягкое. Судно, уличенное в перевозке нефти дороже $60 за баррель, на 90 дней лишится возможности ее перевозить. На страховые, брокерские и прочие задействованные компании может быть наложен штраф.

Так называемая «коалиция ценового потолка»: страны ЕС и G7 (Великобритания, Германия, Италия, Канада, Франция, Япония и США), позже к ним присоединилась Австралия.

Потолок цен на нефть — это запрет компаниям из стран G7, ЕС и Австралии, обслуживающим морские перевозки (это брокеры, судовладельцы и страховщики) иметь дело с российской нефтью, проданной дороже $60 за баррель.

Есть и потолок для нефтепродуктов: $100 за баррель для дизтоплива, бензина и керосина и $45 для мазута.

Все это должно было сократить доходы российского бюджета без снижения предложения на мировом рынке. Последнее было особенно важно, иначе цены резко подскочили бы.

Ведь на Россию приходится 10% мирового рынка нефти и нефтепродуктов.

МЭА ожидало снижения до 9,6 млн баррелей в сутки в 2023 году. На деле добыча составила 10,9 млн б/с. Прогноз на 2024 год — 10,7 млн б/с.

Дефицит составляет уже почти 1 трлн рублей, или 0,5% ВВП, а под конец года ожидается вдвое больше.

Механизм, который должен выровнять для НПЗ доходность продаж на внутренний и на внешние рынки. При высоких мировых ценах бюджет доплачивает нефтяникам, а при низких, наоборот, нефтяники скидываются в бюджет.

Второй крупнейший нефтепереработчик Индии на 49,13% принадлежит «Роснефти».

Судно, уличенное в перевозке нефти дороже $60 за баррель, просто на 90 дней лишится возможности ее перевозить

Также из ограничений существует исключение. Российскую нефть дороже $60 за баррель вполне легально можно перевозить по морю, если речь о чрезвычайной ситуации, ее предотвращении или смягчении последствий. Кроме того, из российских портов можно вывозить нероссийскую нефть дороже ценового потолка, если она не принадлежит лицу, связанному с Россией, и только отправляется из России или транзитом проходит через страну.

Все это создает такую богатую почву для нарушений, что можно сказать: настоящих жестких санкций на российскую нефть просто нет.

Бюджетные маневры

Россия давно готовилась к тому, чтобы ее бюджет не зависел напрямую от количества экспортированных нефти и нефтепродуктов, и это еще одна причина того, что он продолжает пополняться. Еще в 2014 году начался так называемый «налоговый маневр» — постепенное повышение ставки налога на добычу полезных ископаемых (НДПИ) и снижение экспортных пошлин. Маневр завершился в 2024 году: с 1 января пошлины на нефть и нефтепродукты обнулились, а доход идет исключительно «со скважины» — как только компании добыли нефть, они уже должны бюджету.

Так называемая «коалиция ценового потолка»: страны ЕС и G7 (Великобритания, Германия, Италия, Канада, Франция, Япония и США), позже к ним присоединилась Австралия.

Потолок цен на нефть — это запрет компаниям из стран G7, ЕС и Австралии, обслуживающим морские перевозки (это брокеры, судовладельцы и страховщики) иметь дело с российской нефтью, проданной дороже $60 за баррель.

Есть и потолок для нефтепродуктов: $100 за баррель для дизтоплива, бензина и керосина и $45 для мазута.

Все это должно было сократить доходы российского бюджета без снижения предложения на мировом рынке. Последнее было особенно важно, иначе цены резко подскочили бы.

Ведь на Россию приходится 10% мирового рынка нефти и нефтепродуктов.

МЭА ожидало снижения до 9,6 млн баррелей в сутки в 2023 году. На деле добыча составила 10,9 млн б/с. Прогноз на 2024 год — 10,7 млн б/с.

Дефицит составляет уже почти 1 трлн рублей, или 0,5% ВВП, а под конец года ожидается вдвое больше.

Механизм, который должен выровнять для НПЗ доходность продаж на внутренний и на внешние рынки. При высоких мировых ценах бюджет доплачивает нефтяникам, а при низких, наоборот, нефтяники скидываются в бюджет.

Второй крупнейший нефтепереработчик Индии на 49,13% принадлежит «Роснефти».

Снижение экспортных доходов, которым радуются западные чиновники, это прежде всего проблема компаний. На бюджет это влияет опосредованно и с задержкой по времени. Напрямую на бюджете сказываются величина добычи нефти, цена, от которой рассчитывается НДПИ, налог на дополнительный доход (НДД), а также курс рубля, поскольку цена учитывается в долларах.

Так называемая «коалиция ценового потолка»: страны ЕС и G7 (Великобритания, Германия, Италия, Канада, Франция, Япония и США), позже к ним присоединилась Австралия.

Потолок цен на нефть — это запрет компаниям из стран G7, ЕС и Австралии, обслуживающим морские перевозки (это брокеры, судовладельцы и страховщики) иметь дело с российской нефтью, проданной дороже $60 за баррель.

Есть и потолок для нефтепродуктов: $100 за баррель для дизтоплива, бензина и керосина и $45 для мазута.

Все это должно было сократить доходы российского бюджета без снижения предложения на мировом рынке. Последнее было особенно важно, иначе цены резко подскочили бы.

Ведь на Россию приходится 10% мирового рынка нефти и нефтепродуктов.

МЭА ожидало снижения до 9,6 млн баррелей в сутки в 2023 году. На деле добыча составила 10,9 млн б/с. Прогноз на 2024 год — 10,7 млн б/с.

Дефицит составляет уже почти 1 трлн рублей, или 0,5% ВВП, а под конец года ожидается вдвое больше.

Механизм, который должен выровнять для НПЗ доходность продаж на внутренний и на внешние рынки. При высоких мировых ценах бюджет доплачивает нефтяникам, а при низких, наоборот, нефтяники скидываются в бюджет.

Второй крупнейший нефтепереработчик Индии на 49,13% принадлежит «Роснефти».

Россия сама обязалась уменьшить первую из этих переменных в 2024 году, поддержав договоренности ОПЕК+ о сокращении добычи. Расчет такой, что, снижая добычу и экспорт, страна выиграет благодаря более высокой цене. Несмотря на то что правительство засекретило статистические данные, Банк России пишет, что добыча сейчас действительно снижается. Но пока это меньше, чем обещала Россия партнерам по ОПЕК. Поэтому, когда остальные государства ОПЕК+ начнут постепенно наращивать экспорт, Россия будет вынуждена компенсировать «недосокращенные» объемы.

Примерно половина всей добываемой в России нефти идет на переработку внутри страны (потом примерно половина произведенного топлива идет на экспорт). Внутренний рынок тоже оказывает поддержку бюджету.

От слишком низких цен Россия свой бюджет защитила, привязав налоги к мировым индикаторам. Выплаты нефтедобывающих компаний зависят от цены, которую ежемесячно объявляет Минэкономразвития. Она может не совпадать со средней ценой, по которой продала нефть конкретная компания. Более того, она может не совпадать и со средней ценой российской Urals, если та будет слишком низкой. Это своеобразный «пол цен на нефть», ответ на западный потолок, который к тому же с каждым годом должен подниматься все выше.

Так называемая «коалиция ценового потолка»: страны ЕС и G7 (Великобритания, Германия, Италия, Канада, Франция, Япония и США), позже к ним присоединилась Австралия.

Потолок цен на нефть — это запрет компаниям из стран G7, ЕС и Австралии, обслуживающим морские перевозки (это брокеры, судовладельцы и страховщики) иметь дело с российской нефтью, проданной дороже $60 за баррель.

Есть и потолок для нефтепродуктов: $100 за баррель для дизтоплива, бензина и керосина и $45 для мазута.

Все это должно было сократить доходы российского бюджета без снижения предложения на мировом рынке. Последнее было особенно важно, иначе цены резко подскочили бы.

Ведь на Россию приходится 10% мирового рынка нефти и нефтепродуктов.

МЭА ожидало снижения до 9,6 млн баррелей в сутки в 2023 году. На деле добыча составила 10,9 млн б/с. Прогноз на 2024 год — 10,7 млн б/с.

Дефицит составляет уже почти 1 трлн рублей, или 0,5% ВВП, а под конец года ожидается вдвое больше.

Механизм, который должен выровнять для НПЗ доходность продаж на внутренний и на внешние рынки. При высоких мировых ценах бюджет доплачивает нефтяникам, а при низких, наоборот, нефтяники скидываются в бюджет.

Второй крупнейший нефтепереработчик Индии на 49,13% принадлежит «Роснефти».

В ответ на западный потолок Россия защитила свой бюджет, придумав «пол цен на нефть»

Только эта уловка должна дать России 815 млрд рублей дополнительных поступлений в бюджет, в 2025 году — 1,8 трлн рублей, в 2026 году — 2,643 трлн рублей.

Так называемая «коалиция ценового потолка»: страны ЕС и G7 (Великобритания, Германия, Италия, Канада, Франция, Япония и США), позже к ним присоединилась Австралия.

Потолок цен на нефть — это запрет компаниям из стран G7, ЕС и Австралии, обслуживающим морские перевозки (это брокеры, судовладельцы и страховщики) иметь дело с российской нефтью, проданной дороже $60 за баррель.

Есть и потолок для нефтепродуктов: $100 за баррель для дизтоплива, бензина и керосина и $45 для мазута.

Все это должно было сократить доходы российского бюджета без снижения предложения на мировом рынке. Последнее было особенно важно, иначе цены резко подскочили бы.

Ведь на Россию приходится 10% мирового рынка нефти и нефтепродуктов.

МЭА ожидало снижения до 9,6 млн баррелей в сутки в 2023 году. На деле добыча составила 10,9 млн б/с. Прогноз на 2024 год — 10,7 млн б/с.

Дефицит составляет уже почти 1 трлн рублей, или 0,5% ВВП, а под конец года ожидается вдвое больше.

Механизм, который должен выровнять для НПЗ доходность продаж на внутренний и на внешние рынки. При высоких мировых ценах бюджет доплачивает нефтяникам, а при низких, наоборот, нефтяники скидываются в бюджет.

Второй крупнейший нефтепереработчик Индии на 49,13% принадлежит «Роснефти».

«Нефтяной пол» впервые сработал в январе 2024 года: цену нефти для налогов власти указали в $65 за баррель, то есть среднемесячная цена Brent $80 за баррель минус дисконт в $15, хотя рыночный дисконт был $18, по подсчетам Bloomberg. Но в последнее время Urals стоит почти столько же, сколько североморская нефть, так что подстраховкой правительство пользуется редко.

При такой конструкции ничто не мешает российским экспортерам даже продавать нефть дешевле ценового потолка (на самом деле или лишь на бумаге, передавая товар аффилированным посредникам, которые потом перепродадут ее по рыночной стоимости), а Минфину — брать с них налоги по более высокой цене, привязанной к Brent.

Компании, конечно, пытаются отменить такое «необоснованное увеличение налоговой нагрузки». Но пока чувствуют себя нормально. Прошлый год все крупнейшие игроки закончили с прибылью, как и первое полугодие 2024 года: у «Роснефти» за шесть месяцев чистая прибыль составила 773 млрд рублей (и это рост на 27% по сравнению с тем же полугодием 2023 года), «Сургутнефтегаза» — 140 млрд рублей (-83%), «Газпромнефти» — 328 млрд рублей (+8%, она уже решила, что выплатит дивиденды), у «Лукойла» — 591,5 млрд рублей (+5%).

Что до нефтепродуктов, то здесь потолок цен и эмбарго влияют на доходы бюджета еще более опосредованно. Бюджету неважно, сколько топлива будет поставлено на внешние рынки, поэтому правительство так легко запрещает экспорт бензина или дизеля. Российскому бюджету выгоднее экспортировать сырую нефть, а не произведенные из нее нефтепродукты, потому что так не нужно тратить деньги на компенсацию нефтепереработчикам роста мировых цен (так называемый топливный демпфер). Только если цена на внешних рынках будет настолько низкой, что производить топливо будет совсем невыгодно, это может сказаться на добыче. Впрочем, у России значительный внутренний рынок, где даже регулярно случается дефицит каких-то видов топлива.

«Российская экономика демонстрирует высокие темпы роста. Растет потребление моторных топлив и других нефтепродуктов, смазочных, битумных материалов, нефтехимической продукции. Как отрасль в целом, так и компания „Газпром нефть“ на это реагирует, увеличивает объемы производства и объемы поставок на внутренний рынок», — отчитывался председатель правления компании Александр Дюков Владимиру Путину.

Так называемая «коалиция ценового потолка»: страны ЕС и G7 (Великобритания, Германия, Италия, Канада, Франция, Япония и США), позже к ним присоединилась Австралия.

Потолок цен на нефть — это запрет компаниям из стран G7, ЕС и Австралии, обслуживающим морские перевозки (это брокеры, судовладельцы и страховщики) иметь дело с российской нефтью, проданной дороже $60 за баррель.

Есть и потолок для нефтепродуктов: $100 за баррель для дизтоплива, бензина и керосина и $45 для мазута.

Все это должно было сократить доходы российского бюджета без снижения предложения на мировом рынке. Последнее было особенно важно, иначе цены резко подскочили бы.

Ведь на Россию приходится 10% мирового рынка нефти и нефтепродуктов.

МЭА ожидало снижения до 9,6 млн баррелей в сутки в 2023 году. На деле добыча составила 10,9 млн б/с. Прогноз на 2024 год — 10,7 млн б/с.

Дефицит составляет уже почти 1 трлн рублей, или 0,5% ВВП, а под конец года ожидается вдвое больше.

Механизм, который должен выровнять для НПЗ доходность продаж на внутренний и на внешние рынки. При высоких мировых ценах бюджет доплачивает нефтяникам, а при низких, наоборот, нефтяники скидываются в бюджет.

Второй крупнейший нефтепереработчик Индии на 49,13% принадлежит «Роснефти».

И есть третья переменная — курс рубля. Рубль подорожал летом из-за снижения спроса на доллары и евро после введения санкций в отношении Мосбиржи и прекращения биржевых торгов валютами США и ЕС. Это озаботило финансовый блок. Также спрос снижают ограничения на ввоз товаров из этих стран. Такое укрепление может стоить бюджету 750 млрд рублей из ожидаемых правительством 10,7 трлн рублей нефтегазовых поступлений в 2024 году и стать серьезной проблемой в 2025 году, в бюджет которого заложен курс в 100 рублей за доллар.

Пять шагов, которые могли бы сделать санкции эффективными

The Insider опросил ряд экспертов о возможных мерах, которые могли бы заставить санкции работать. Основные решения можно свести к пяти пунктам.

1. Усилить контроль за ценовым потолком. Введение санкций в отношении людей и компаний, которые помогают российским экспортерам торговать по цене ниже потолка (как за счет теневого флота, так и за счет махинаций в ценах контракта), — самая очевидная и простая мера. Ее может оказаться достаточно, чтобы отбить охоту у посредников помогать российским экспортерам находить лазейки при обходе санкций.

2. Понизить ценовой потолок. $60 за баррель — это вполне комфортная цена для России. Коалиция долго не могла договориться и пришла к компромиссу, который только создал иллюзию активных антироссийских санкций (для избирателей в основном), но не дал бы значимых результатов, даже если бы ограничения сработали.

Доходы от экспорта российской нефти значительно сократились бы при $40 за баррель, даже при наличии теневого флота. Если бы ограничение было хотя бы частично эффективно, это могло бы стоить России $35 млрд в год, подсчитала международная группа экономистов.

Предполагалось, что уровень цены будет регулярно пересматриваться, однако пока этого ни разу не было сделано.

3. Контролировать теневой флот через Датские проливы. Закрыть проливы для прохода конкретных судов не так-то просто, это нарушит Конвенцию ООН по морскому праву (UNCLOS), которая гарантирует всем судам право мирного прохода через территориальные воды и тем более экономические зоны отдельных стран. Загвоздка также в том, что не существует международно признанного реестра теневых судов, отмечает старший научный сотрудник Трансатлантической инициативы безопасности Атлантического совета Элизабет Бро.

Так называемая «коалиция ценового потолка»: страны ЕС и G7 (Великобритания, Германия, Италия, Канада, Франция, Япония и США), позже к ним присоединилась Австралия.

Потолок цен на нефть — это запрет компаниям из стран G7, ЕС и Австралии, обслуживающим морские перевозки (это брокеры, судовладельцы и страховщики) иметь дело с российской нефтью, проданной дороже $60 за баррель.

Есть и потолок для нефтепродуктов: $100 за баррель для дизтоплива, бензина и керосина и $45 для мазута.

Все это должно было сократить доходы российского бюджета без снижения предложения на мировом рынке. Последнее было особенно важно, иначе цены резко подскочили бы.

Ведь на Россию приходится 10% мирового рынка нефти и нефтепродуктов.

МЭА ожидало снижения до 9,6 млн баррелей в сутки в 2023 году. На деле добыча составила 10,9 млн б/с. Прогноз на 2024 год — 10,7 млн б/с.

Дефицит составляет уже почти 1 трлн рублей, или 0,5% ВВП, а под конец года ожидается вдвое больше.

Механизм, который должен выровнять для НПЗ доходность продаж на внутренний и на внешние рынки. При высоких мировых ценах бюджет доплачивает нефтяникам, а при низких, наоборот, нефтяники скидываются в бюджет.

Второй крупнейший нефтепереработчик Индии на 49,13% принадлежит «Роснефти».

Танкер «Совкомфлота» «Приморье» попал под санкции США в октябре 2023 года, около полугода не загружал нефть, но в июне тайно перелил Urals на другое судно в районе Сингапура, подозревает Bloomberg

Более вероятно, что закрыть проливы удастся по экологическим основаниям, как планирует сделать Дания в Балтийском море. Международная конвенция о вмешательстве в открытом море в случаях загрязнения нефтью позволяет странам «предотвращать, смягчать или устранять опасность для своей береговой линии или связанных с ней интересов от загрязнения нефтью или угрозы такового в результате морской аварии».

Другими словами, страна может запретить судну заходить в свои воды, если разлив нефти кажется вероятным. Примерно 397 судов в теневом флоте старше 16 лет, при этом наибольшая концентрация приходится на возрастную группу 16–20 лет, подсчитали аналитики S&P.

Так называемая «коалиция ценового потолка»: страны ЕС и G7 (Великобритания, Германия, Италия, Канада, Франция, Япония и США), позже к ним присоединилась Австралия.

Потолок цен на нефть — это запрет компаниям из стран G7, ЕС и Австралии, обслуживающим морские перевозки (это брокеры, судовладельцы и страховщики) иметь дело с российской нефтью, проданной дороже $60 за баррель.

Есть и потолок для нефтепродуктов: $100 за баррель для дизтоплива, бензина и керосина и $45 для мазута.

Все это должно было сократить доходы российского бюджета без снижения предложения на мировом рынке. Последнее было особенно важно, иначе цены резко подскочили бы.

Ведь на Россию приходится 10% мирового рынка нефти и нефтепродуктов.

МЭА ожидало снижения до 9,6 млн баррелей в сутки в 2023 году. На деле добыча составила 10,9 млн б/с. Прогноз на 2024 год — 10,7 млн б/с.

Дефицит составляет уже почти 1 трлн рублей, или 0,5% ВВП, а под конец года ожидается вдвое больше.

Механизм, который должен выровнять для НПЗ доходность продаж на внутренний и на внешние рынки. При высоких мировых ценах бюджет доплачивает нефтяникам, а при низких, наоборот, нефтяники скидываются в бюджет.

Второй крупнейший нефтепереработчик Индии на 49,13% принадлежит «Роснефти».

Страна может запретить судну заходить в свои воды, если разлив нефти кажется вероятным

4. США могут обрушить мировые цены на нефть. Учитывая, что фактически российский бюджет теперь зависит от марки Brent, а не от марки Urals, это нелегко, поскольку затрагивает интересы глобального нефтяного лобби. Для значимого снижения цен нужно сократить спрос, над чем уже работают развитые страны, сокращая зависимость от ископаемого топлива. Долгосрочно к снижению цен приведет переход на экологичные источники энергии, распространение электромобилей, но это не вопрос ближайших нескольких лет. Еще один путь — увеличить предложение нефти. Это могли бы сделать США, стимулировав свои компании добывать больше нефти, объяснял профессор Калифорнийского университета в Лос-Анджелесе Олег Ицхоки. США как самый крупный производитель нефти в мире в ответ на любое сокращение добычи странами ОПЕК+ могли бы расконсервировать сланцевую нефть.

Себестоимость добычи нефти в России составляет порядка $48 за баррель (данные Росстата за I квартал 2024 года). Но значительная часть — это налоги и прочие выплаты. Затраты на разведку, добычу и транспортировку составляют $25 за баррель, остальное — налоги, оценивал в 2019 году замминистра энергетики Павел Сорокин. Сначала низкая цена нефти сократит рентабельность компаний. Можно предположить, что госкомпании и в этом случае будут до последнего платить все, что потребует Минфин.

«Там, где кончается терпение, начинается выносливость», — описал настрой в отрасли предправления «Роснефти» Игорь Сечин. Но в конце концов начнут сокращать расходы, и под нож пойдет сначала непрофильная деятельность (спонсорство, поддержка футбольных клубов, устойчивое развитие), то есть страна лишится своего второго бюджета. А затем и первого, если это продлится достаточно долго.

5. Лишить Россию нефтяников. ЕС и США запретили поставлять в Россию оборудование, которое используется для нефтедобычи. Что-то из этого удастся заменить аналогами, что-то — привезти без согласия правообладателей. Для эффективной работы компаниям нужны не только механизмы, но и люди, и Запад мог бы лишить Россию компетентных нефтяников.

Во-первых, стимулируя уход своих компаний. Европейский Центробанк активно давит на российскую дочку «Райффайзенбанка». Однако на до сих пор работающую в России крупнейшую в мире нефтесервисную компанию SLB (ранее Schlumberger) все закрывают глаза. Американская компания не просто осталась в стране, но и расширила свое присутствие благодаря уходу основных конкурентов, продолжает закупать оборудование через Азию и дает рабочие места 10 тысячам человек. Госдеп США заявляет, что компания не нарушает санкций и «хорошо понимает, где ее красные линии».

Так называемая «коалиция ценового потолка»: страны ЕС и G7 (Великобритания, Германия, Италия, Канада, Франция, Япония и США), позже к ним присоединилась Австралия.

Потолок цен на нефть — это запрет компаниям из стран G7, ЕС и Австралии, обслуживающим морские перевозки (это брокеры, судовладельцы и страховщики) иметь дело с российской нефтью, проданной дороже $60 за баррель.

Есть и потолок для нефтепродуктов: $100 за баррель для дизтоплива, бензина и керосина и $45 для мазута.

Все это должно было сократить доходы российского бюджета без снижения предложения на мировом рынке. Последнее было особенно важно, иначе цены резко подскочили бы.

Ведь на Россию приходится 10% мирового рынка нефти и нефтепродуктов.

МЭА ожидало снижения до 9,6 млн баррелей в сутки в 2023 году. На деле добыча составила 10,9 млн б/с. Прогноз на 2024 год — 10,7 млн б/с.

Дефицит составляет уже почти 1 трлн рублей, или 0,5% ВВП, а под конец года ожидается вдвое больше.

Механизм, который должен выровнять для НПЗ доходность продаж на внутренний и на внешние рынки. При высоких мировых ценах бюджет доплачивает нефтяникам, а при низких, наоборот, нефтяники скидываются в бюджет.

Второй крупнейший нефтепереработчик Индии на 49,13% принадлежит «Роснефти».

Крупнейшая в мире нефтесервисная компания SLB (ранее Schlumberger) до сих пор работает в России, и на это все закрывают глаза

Во-вторых, переманивая компетентных специалистов. Правительства США и ЕС могли бы включить режим наибольшего благоприятствования в вопросах ВНЖ и трудоустройства россиянам, которые работали на руководящих постах соответствующих компаний. Или стимулировать свои компании нанимать именно таких сотрудников. Импортозаместить такие кадры будет сложно, восполнить потери за счет российских специалистов, особенно в условиях общего дефицита кадров, — сложно и дорого, обучить внутри — долго.

Так называемая «коалиция ценового потолка»: страны ЕС и G7 (Великобритания, Германия, Италия, Канада, Франция, Япония и США), позже к ним присоединилась Австралия.

Потолок цен на нефть — это запрет компаниям из стран G7, ЕС и Австралии, обслуживающим морские перевозки (это брокеры, судовладельцы и страховщики) иметь дело с российской нефтью, проданной дороже $60 за баррель.

Есть и потолок для нефтепродуктов: $100 за баррель для дизтоплива, бензина и керосина и $45 для мазута.

Все это должно было сократить доходы российского бюджета без снижения предложения на мировом рынке. Последнее было особенно важно, иначе цены резко подскочили бы.

Ведь на Россию приходится 10% мирового рынка нефти и нефтепродуктов.

МЭА ожидало снижения до 9,6 млн баррелей в сутки в 2023 году. На деле добыча составила 10,9 млн б/с. Прогноз на 2024 год — 10,7 млн б/с.

Дефицит составляет уже почти 1 трлн рублей, или 0,5% ВВП, а под конец года ожидается вдвое больше.

Механизм, который должен выровнять для НПЗ доходность продаж на внутренний и на внешние рынки. При высоких мировых ценах бюджет доплачивает нефтяникам, а при низких, наоборот, нефтяники скидываются в бюджет.

Второй крупнейший нефтепереработчик Индии на 49,13% принадлежит «Роснефти».